将来の不安、働けなくなる日は果たしていつになるのか……。

リタイアする年、ゴールとなる年(ターゲットイヤー)を決めて資産運用をしていくことができれば、少しは不安も減少するのではないか。

「ターゲットイヤーファンド」という言葉を聞いたことがあるでしょうか。

長期の資産設計に適したファンドであるらしいのですが、これだけではよくわかりませんね。

つきまとう老後の不安……。

今回は、積極運用から、たとえば退職といったターゲットイヤーに達したら安定運用に切り替えていく投資信託についてお話をしたいと思います。

この記事はこんな方におすすめです。

・老後の生活への漠然とした不安がある

・老後に備えて、資産運用を見直したい

では、よろしくお願いします。

ターゲットイヤーファンドとは?

ターゲットイヤーファンドは、

将来のある特定の年に目標金額を達成する、を目的としていて、たとえばリタイアメントに向けた資産形成とリタイアメント後の資産活用を考えた投資信託になります。

そしてターゲットイヤーファンドは、

自動的にアセットアロケーションの調整がされます。

アセットアロケーションって、

アセット(asset/資産)とアロケーション(allocation/配分)を組み合わせた言葉で、リスク分散を目的とした資産配分の考え方ですよね。

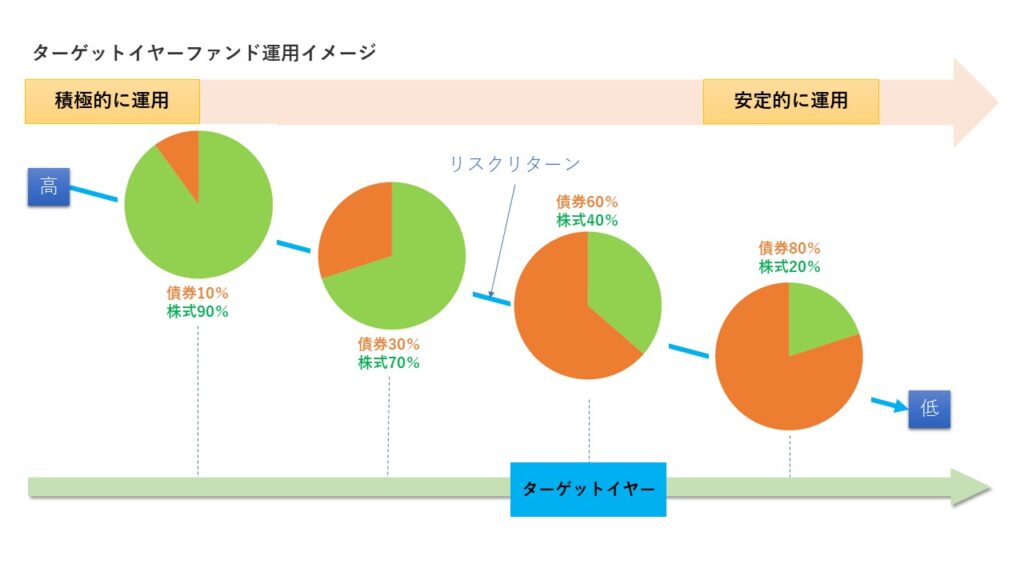

ただ株式や債券に分散して投資するだけでなく、年齢やライフサイクル等に合わせて、運用会社が自動的に資産配分を決定、変更するという特徴があるのです。

そして一般的には、年齢が若いうちは株式の比率を高めに、債券の比率は低めにしてリスクをとります。

年齢を重ねるにつれて、株式の比率を低めに、債券の比率を高めにしてリスクを低く抑えていきます。

リタイアメントまで長期に渡って、各資産の配分比率が自動的に変更されます。

つまり、商品を状況に応じて変更するという煩わしさがなく、ポートフォリオを管理するための手間を省くことができるのです。

したがって、いわゆる「ほったらかしの運用」が可能となるファンド、というわけです。

ちなみに、日本では近年増えてきたターゲットイヤーファンドですが海外での歴史は古く、米国では確定拠出年金である「401K」やiDecoが手本とした英国「ISA」の拡大に合わせて、知名度ともに成長してきたという歴史があります。

ターゲットイヤーファンドのメリット!

ターゲットイヤーファンドのメリット5点を紹介します。

①自動アセットアロケーション:

繰り返しになりますが、ターゲットイヤーファンドは自動的にアセットアロケーションを調整します。自分でポートフォリオを構築する必要がなく、手間を省けて時間の節約できます。

②運用が簡単:

1つのファンドで幅広い資産クラスに分散投資することができます。

多数の個別の銘柄を追跡する必要がなくなり、簡単に運用できるようになりました。

③リバランスの自動化:

自動的に行うため、リバランスのストレスを減らすことができます。

リバランスは、

複数の資産や証券に分散投資するポートフォリオ運用においての資産の再配分のことですね。

④リスクマネジメント:

年齢に応じたリスクプロファイルに沿ってポートフォリオが設計されていて、自分自身でリスクマネジメントを行う必要がありません。

⑤将来のニーズに合わせた適応性:

これも繰り返しになりますが、将来のライフイベントに備えるための設計になっているので、ニーズに合った投資方針の調整を可能にします。

以上、ターゲットイヤーファンドのメリットをまとめると、

・手軽で便利

・リスクマネジメントが容易

・将来のニーズに適応

という投資信託であることがわかりますね。

ターゲットイヤーファンドの留意点!

気を付けておきたいことがあります。

ターゲットイヤーファンドのデメリットということにもなるでしょうか。

まず、高齢化社会では運用の終わりが何歳になるのか、という問題があります。

つまり、想定通りに老後を迎えられるかはわからない、です。

現役時代が想定以上に長くなることや、失業など想定外の出来事が起こることは当然、考えられることです。

たとえば年金を受け取りながら運用を継続する必要があって、ほったらかし運用と言われているものの、ターゲットイヤーが近づいたら運用の見直しが必要になってくるかもしれません。

資金が必要になる時期がずれてしまうなんてことにも……。

そしてもうひとつの懸念は、暴落時には債券も株式と同様に下落する、です。

たしかに、

債券は安全資産

債券は株式の下落リスクヘッジになる

という前提があって、債券比率を高めることでターゲットイヤーに向かっていくのですが……

直前に暴落に巻き込まれる可能性は決して高いとは言えないでしょうけど、将来のことは誰にも予測できることではないですからね。

分散投資が安定的な資産配分であっても、対応できない相場状況があるという点には留意しておくべきです。

長期的な資産形成をお考えの方は、ライフスタイルに照らし合わせてリタイアメントを見据えた最適な運用方法を、専門家に相談してみてはいかかでしょうか。

まとめ

ターゲットイヤーファンドは手軽で便利な投資方法であり、将来のライフイベントに備えた投資ポートフォリオを管理するための手間を省くことができます。

リタイアメントをターゲットイヤーにした場合、定年に向けて徐々にリスク資産を減らしていく運用がある一方で、定年退職後の運用については留意したい点がありました。

高齢化社会では想定通りに老後を迎えられるかはわからず、長生きをしたときを考えなければなりません。

自分のライフスタイルに合わせ、定年後までを見据えたファンド選びをしましょう。

コメント