春という季節。

4月入社―。

新卒のひとたちだけではなく、新たな気持ちで新生活をスタートさせる方も多いのではないでしょうか。

入社時にはさまざまな書類を提出する必要があります。

今回は「給与所得者の扶養控除等異動申告書」について説明していきたいと思います。

とりあえず会社から提出するようにと言われたので、という方もいるのではないかと。

この記事はこんな方におすすめです。

・どうして提出するのかを理解して、正しい税額を知りたい

・提出しないとどうなるのかを理解して、正しい手取り額を知りたい

自身で提出する大切な書類ですから、きちんと内容を把握しておきたいですよね。

では、よろしくお願いします。

提出するべきひとは? そして、何のために提出するの?

まず、正社員であってもアルバイトやパートであっても、会社から給与をもらうひとは提出します。

書類名に〝扶養〟の文字があるので勘違いをしてしまいがちなのですが、扶養者がいない独身の方や、自身が家族に扶養されている場合であっても、扶養の有無に関わらず給与をもらうひとは提出する必要があります。

※ただし、後ほどお話ししますが、ダブルワークなどで複数の会社から給与をもらっているひとは、そのうちの1社への提出になるので注意が必要です。

そして、何のために提出するのか。

「扶養控除等異動申告書」は以下の2つの理由により必要となってきます。

1.給与から天引きする所得税の金額を決めるため

ご存じのことと思いますが、従業員の給与から納めるべき所得税は個人で納めるのではなく、会社側が予め給与から天引きし、従業員の代わりに国へ納税するという決まりになっています。

給与から天引きする所得税額は「給与所得の源泉徴収税額表」を基に計算されます。

「関連リンク」

国税庁:『令和4年分 源泉徴収税額表』

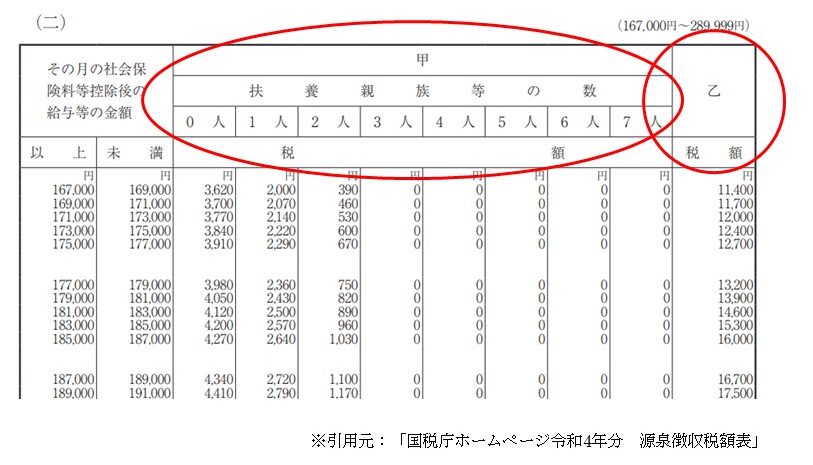

「源泉徴収税額表」には甲欄と乙欄があって、「扶養控除等異動申告書」の提出有無によって甲欄か乙欄かの適用が決まります。

提出をすると『甲欄』、提出をしないと『乙欄』の適用となります。

2.所得控除の対象となる配偶者や扶養親族などを確認するため

「源泉徴収税額表」の甲欄は扶養親族等の数によっても税額が決まっていて、扶養する人数が多いほど税額が安くなります。

また、本人や扶養親族に障害などの所得控除対象となる事由がある場合も、その分の税額が安くなりますので、併せて押さえておきましょう。

いつ提出するのか? そして、提出しないとどうなる?

提出は、必ず最初のお給料が支払われる前までに、です。

正確には最初のお給料の計算日までには(例えばその会社の給料日が前月末締めの10日払いだとしたら月末までには)出しましょう。

また、結婚や子の誕生、離別や就職などで、扶養状況が変わった場合などもその都度再提出します。

では、提出しないとどうなるのか?

以下、2つを見ていきます。

1.給与の手取り額が減る

「源泉徴収税額表」の乙欄適用となるため高い税額が給与から引かれ、手取り額が減ってしまいます。

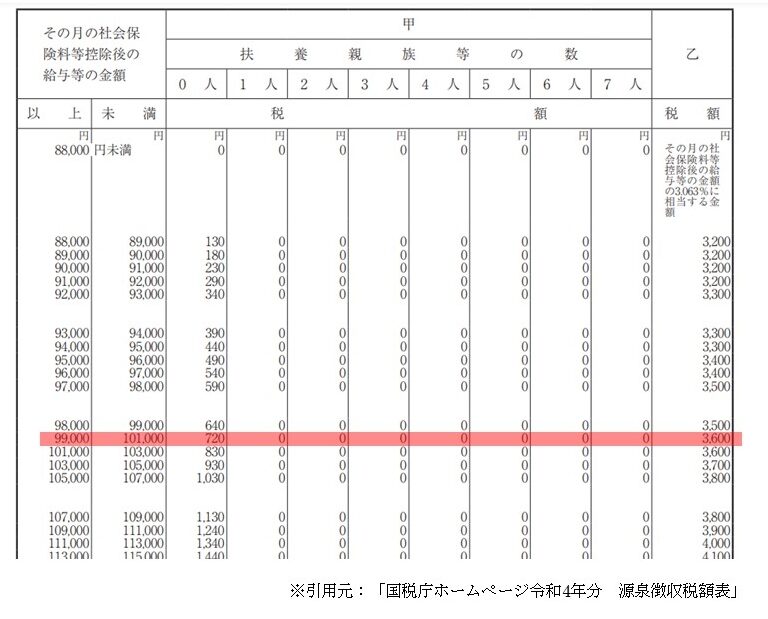

例1)パートやアルバイトで扶養親族無しで月給10万円の場合、甲欄適用なら給与から引かれる額は720円なのに対し、乙欄だと3,600円も引かれてしまいます。

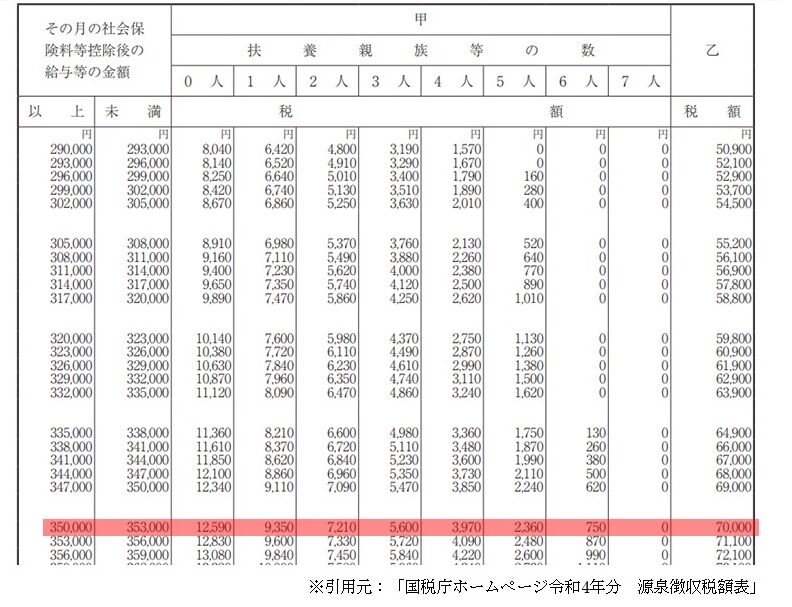

例2)月給35万円(社会保険控除後の金額)で扶養親族が2名いる場合、甲欄なら引かれる額は7,210円なのに対し、乙欄だとなんと70,000円も引かれてしまいます。

このように「扶養控除異動申告書」を提出しないと給与の手取り額が減ります。

確定申告をすれば、多く引かれてしまった分は還付されますが、確定申告は翌年に行うので還付されるまでに時間がかかってしまいます。

2.会社で年末調整ができない

会社での年末調整は「扶養控除異動申告書」が提出されていないとできない決まりになっています。

年末調整できなかった場合は、翌年に自分で確定申告を行う必要があります。

この時期になると、年末調整担当者はばたばたと忙しく負担が大きくなっていますので、慌てて申告書を出すことにならないよう、早めに提出するようにしましょう。

複数の会社で働いている人は?

並行して複数の会社から給与をもらっている人は、その年度はいずれか1社だけに「扶養控除異動申告書」を提出する決まりになっています。

「並行して」というのがポイントです。

例えば転職などで1/1~4/15まではA社で就業、4/16~はB社で就業といった場合は、同時ではありませんので、この場合はそれぞれの会社に提出します。

ダブルワークなどで、週3日はA社、週2日はB社で就業といった場合は、A社にだけ提出をし、B社は提出しないということになります。

提出をしていないB社の税額は乙欄適用となり、高い金額が給与から天引きされて年末調整も行われません。

提出をするいずれか1社は自分で選択できますので、給与額が一番多い会社に提出するのが良いと思います。

並行して複数社からの給与がある人は、最終的に確定申告ですべての会社の給与を合算して所得税額を計算します。

確定申告をすることで、多く引かれていた分は還付されます。

一時的にでも高い税額を引かれるのが嫌だからと言って、複数社に提出をする人もいると聞いたことがあります。だけど、複数社で甲欄適用になっていた場合、本来納めるべき税額になっていなくて結局確定申告でその分を清算することになります。

還付ではなく、逆に徴収されてしまう可能性もありますよ、ということですね。

扶養控除申告書の書き方については、以下のリンクに記載例が載っていますので、確認してもらえればと思います。

「関連リンク」

国税庁:『《記載例》令和4年分扶養控除等申告書』

まとめ

以下の流れで、扶養控除申告書の提出について見てきました。

・提出するべき人はどういうひと?

・どうして提出するの?

・いつ提出するのか?

・提出しないとどうなる?

・複数の会社で働いている人は?

正しい税額、手取り額を把握するためにも、扶養控除の特徴を理解することが大切になります。

参考までに、この記事をお役立ていただけると幸いです。

コメント