今年に入って住宅ローンの借り換えを行いました。(2022年4月時点)

昨年2021月12月の初旬から準備を始めて、2月末で借り換えが完了しています。

借り換えを考えてはいるけど忙しくて手が付けられない。

検討はしているけどメリットはあるのだろうか。

迷いもあって、いま一歩足を踏み出せない方もいるのではないでしょうか。

今回は住宅ローンの借り換え、固定金利と変動金利のメリット、デメリットについても改めて考える機会にしてもらい、決め手となった理由等々も経験を踏まえてお伝えできればと思っています。

この記事で知ってもらいたいことは、以下になります。

・借り換えで得をする可能性があることを知る

・借り換えをしないことで将来的に損をする可能性があることを知る

参考になれば幸いです。

では、よろしくお願いします。

どうして借り換えをしたのか!

至って簡単に、そもそものスタートとして世帯収入と支出を見直す、がありました。

やっぱり月々の支払い額の〝減〟は、生活を助けてくれますから当然の動機ですよね。

何がきっかけとなったのかというと、それはネットニュースの住宅ローン相談窓口の広告記事でした。

え? これは?

『知らなかったから損をすることが……』

『住宅ローンの見直しは、数百万円の……』

ざっくりと、このような見出しが飛び込んできたのです。

すぐに問い合わせです。

電話で簡単な内容のヒヤリングを受けて、後日リモートによる詳細説明。

事前に幾つかの提案プランを見せてもらっていたので、話はスムーズに進んで契約の運びとなりました。

必要書類を提出した後、提案プランに沿って2つの金融機関とやり取りをしてもらいました。

借り換えをお願いしたい金融機関が決まると、今度はその機関の方との打ち合わせが数度に渡って行われ、仮審査→本審査という流れで進んでいきました。

借り換えの最終的な決め手となった理由については事項でお話しますが、いずれにしても変更後の金利から算出される返済金の減額……

この可能性を知ってしまっては、借り換えを考えないわけにはいかなった、です。

決め手となった条件!

最初に言っておくと、

借り換えが成立しなければ一切の費用はかからない、というのも理由のひとつでした。

とにかく、この先これ以上の大きな買い物はしないのだろうと購入したマンションです。

何もしなければ損をする……かもしれないなどと聞かされれば、じっとはしていられません。

とは言ってもやはり、これだ! という決め手となる材料がなければ最終的には動けないものですよね。なんせ、まだまだ完済にはほど遠い道のりの、住宅ローン残高なもので。

と、ここまで言えば、何が決め手かはおわかりいただけるものと思います。

当然、借り換えが完了したときの初期費用借入額も含めた〝支払い総額〟、に他ならないわけです。

ちなみに、ですが、

あらためて借り入れをする金融機関から一度、新たに開いた口座に〝支払い総額〟は振り込まれます。そしてその口座から一括返済のために既存の金融機関に振り込みをするわけですが、この一連の流れは自動で行われ手数料は一切かかりません。

提案プラン一覧から見る支払い総額の数字。

実際のところ、どれだけ減ってくれるのか……。

目に飛び込んできた金額……

「これだ!」となったわけです。

思わず二度見、しましたよ。

もちろん、こちらがプランに則って借り換えをしたくても、金融機関の審査に通らなければなりません。

ただ、これまでに住宅ローンを滞りなく返済しているのであれば、問題はないように思います。

大きな別の借り入れをしている、があればどうなのか……?

将来的な金利の変動については、憶測も含め様々に言われていますが、事項では不安材料も知っておきましょうということで、デメリット等々のお話しをさせていただきます。

不安を解消! デメリットも知っておこう!

やはり、一番に気になるところは〝金利〟ではないでしょうか。

今回の借り換えの不安要素は、最初に借り入れをしたときにずっと安心と謳われている固定金利フラット35から変動金利に変わることでした。

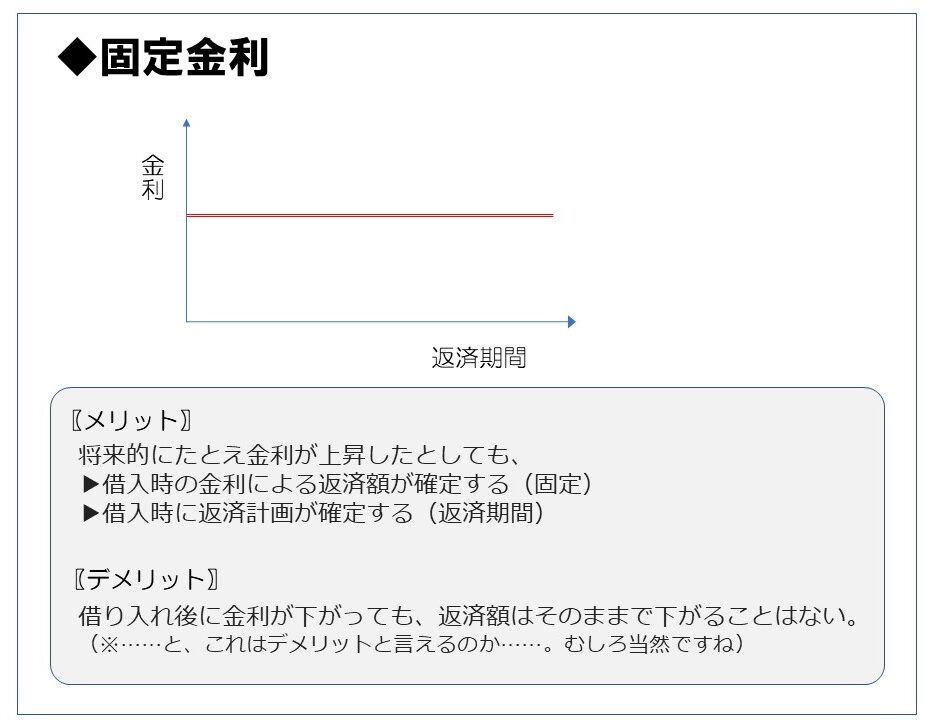

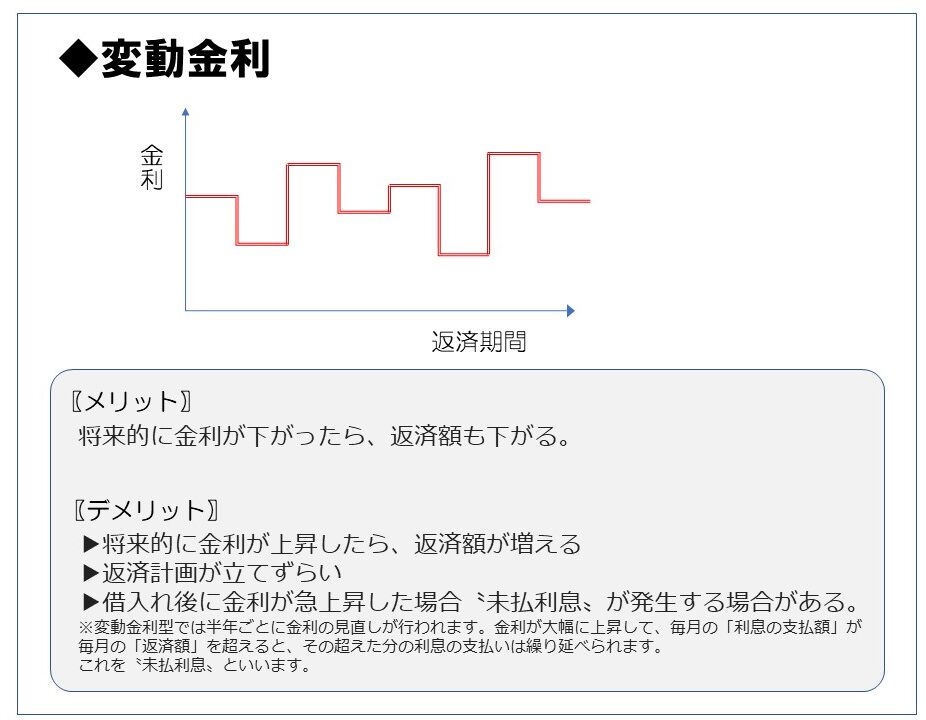

その名の通り固定金利は、借り入れ時に金利が返済期間を通じて変わらないが、変動金利は返済の途中でも定期的に金利が変わります。

〝固定金利期間選択型〟という、一定期間は固定金利が適用されて、その期間が終わると変動金利が適用されるタイプがあるのですが、ここでは詳しくは触れません。

固定金利と変動金利のそれぞれのメリット、デメリットは以下を参考にしてもらえればと思います。

とにかく、借り換えをするうえで考えることは、

固定金利のままでは損をするのか。であれば、それは将来的にどれだけの金額になるのか。

変動金利に切り替えたときのシミュレーション上は、将来的に得をすると判断できたとしても、実質的なところは不透明である、ということです。

金利の見直しは通常6ヶ月ごとで、返済額は5年間変わりません。そして、5年ごとに見直される返済額は見直し前の1.25倍が上限です。

上記の図にもあるように、一定以上金利が上昇すると、利息が返済額を上回って未払利息が発生するここともあって、そうなれば、最終返済日を迎えても元金、未払利息が残る可能性があるということです。その場合には最終返済時に一括返済することになる、と。

これが最大の不安要素であり、最終的に固定であったほうが返済額は少なかったのでは? という最悪のシナリオを想像しないわけには当然いかないのです。

いずれにしても、ライフプランにあった金利タイプを選ぶことが必要になってくるわけですが、現状と条件が合えば、将来的にも有利な返済プランは可能になると思います。

もし迷われているのであれば、住宅ローンや保険の専門の方に相談してみてはいかがでしょうか。

まとめ

住宅ローンの借り換えをした経験に基づいて、少しでも参考になればと記事を書いてみました。

どうして借り換えをしたのか。決め手となった条件、そして金利にまつわる不安要素とは?

世帯収入と支出を見直すから始まった我が家の借り換え騒動(?)

借り換えが成立しなければ一切の費用はかからない、という相談窓口との出会いがありました。

大きな買い物であるマンション。何もしなければ損をするかもしれないと聞かされれば……。

とは言っても〝金利〟は気になるところ。

固定金利のままでは損をするのか、変動金利に切り替えたときのシミュレーションは? 将来的に得をすると判断できたとしても、実質的なところは不透明では?

条件が合えば、将来的に有利な返済プランは可能かもしれない。

不安を解消できれば……。

夫婦共働き世帯について、住宅ローンを組むときの留意点についての記事も書いています。

参考になればと思います。

コメント